一说到买保险,很多人首先想到的就是给孩子买,还得买最贵的,生怕没有给到孩子最好的。

爱子心切,这种心情番茄姐能理解。

但咱们不妨设想,如果孩子生病了,咱们做父母的肯定是不顾一切地救孩子,一边照顾孩子,一边努力赚治疗费,不致于说毫无办法。

那如果是作为家庭经济支柱的我们倒下了呢?

未雨绸缪,提前做好风险防范,才能安心享受和家人的幸福生活。

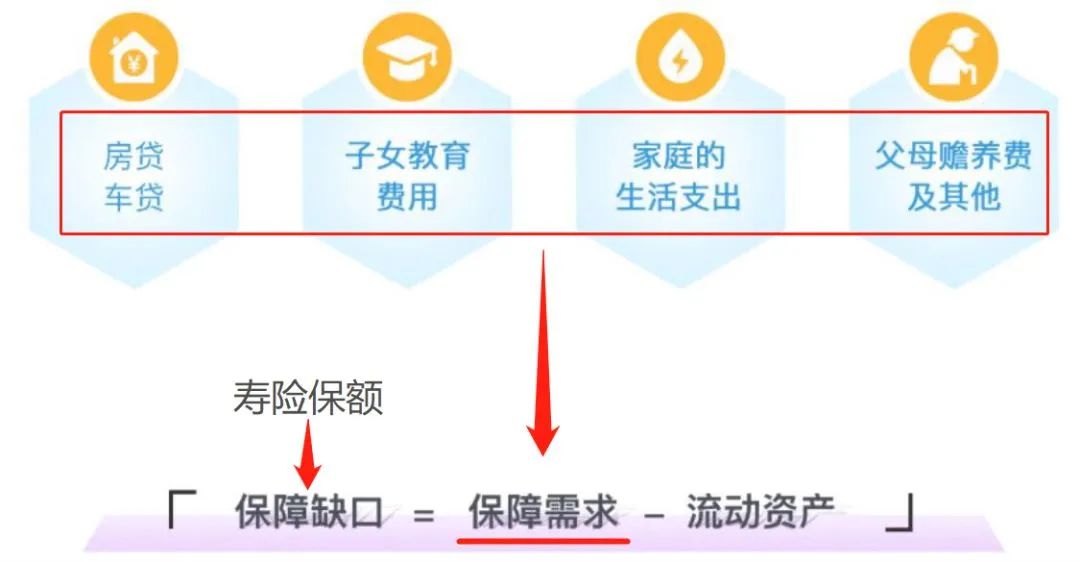

正如上面所说,家庭支柱一旦身故,收入就永久性中断了,这对家庭的财务影响是最严重的,家里的房贷、生活费、孩子的教育费用、老人的赡养费等都没有人承担了。

寿险的额度主要考虑四方面的财务责任:家里的负债(房贷车贷)+孩子的教育费用(保证孩子能在国内读完公立大学)+未来XX年的生活费(一般留到孩子能经济独立)+双方父母未来的赡养费用。

以上四项金额加起来,就是家庭支柱身故风险的保障需求了。

但即使身故了,咱们也不是一点钱也没有剩给家里人的嘛,减去了这笔流动资产以后,剩下的就是保障缺口了,也就是我们寿险应该买的额度。

如果夫妻双方都有工作,承担家庭经济责任,那么就按大家的收入比例,去分摊这个寿险的额度。

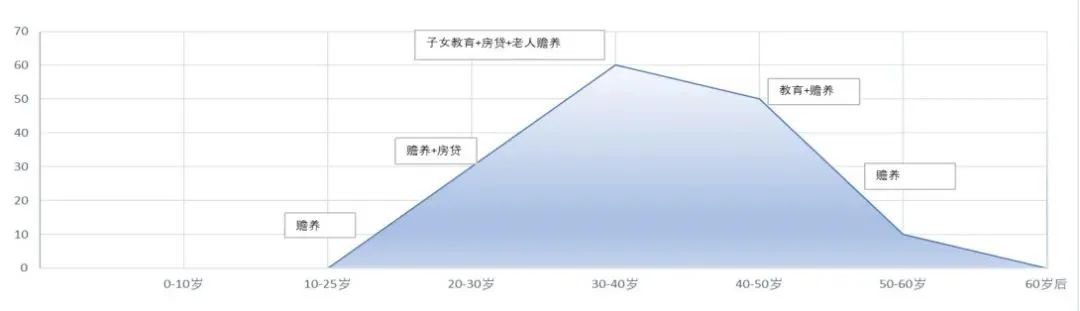

寿险的保障期限,选择定期的就好了。因为家庭的责任会随着年龄逐渐减少,最终趋向于0(如下图)。

所以从保障角度来考虑的话,寿险没必要保到终身,保障期覆盖家庭责任最重要时期即可(保二三十年,或者保至六七十岁),等到孩子长大经济独立了,房贷也还完了,就行了。

每个人都会面临生病的风险,家里任何一个人生了大病,都会对家庭财务造成重大影响,所以都要配置重疾险。

配置重疾险时,最重要的是保额一定要足够。否则生病时保险只解决了一部分费用,剩下的还得我们自己砸锅卖铁、东拼西凑,家庭财务还是受到影响,那保险的作用就没起到了。

如果不幸患重疾,需要较长的恢复时间才能重新投入工作,那么“收入损失”这里建议预留1-3年收入。

如此一来,我们生大病时,不仅有钱治病,而且还有一部分钱用来补贴家用,家庭正常生活得以维持,才能真正安心养病。

至于保障期该选多久,该选单次还是多次,看预算行事——

预算有限的:选定期的(保至六七十岁),消费型的单次赔付重疾险;

-

保额:现在的百万医疗险,基本每年有100万以上的报销额度,绝对够用,不需要追求每年300万甚至600万等过高的保额;

-

报销范围:一定要不限社保用药,否则起不到补充医保的作用了;

-

免赔额:大多产品都是1万元免赔额,在同等价位上,免赔额当然越低越好;

-

续保条件:尽量选可以保证续保的产品,且保证续保期越长越好。

意外险是唯一可以保障伤残的险种,意外伤残一般是按等级赔付(1-10级,1级全残赔付100%,2级赔付90%,3级80%……)。

如果家庭支柱发生残疾,不仅可能造成收入中断,还要耗费家里的资源,对家庭财务的影响也很严重。

所以建议平时经常出差、外出的朋友,可以配一份意外险,注意身故、残疾保额要尽量高,尤其注意交通意外方面的保障。

以上就是家庭支柱配置保障时涉及到的四大险种和各注意要点,按照上面的思路进行配置,基本不会有大问题。

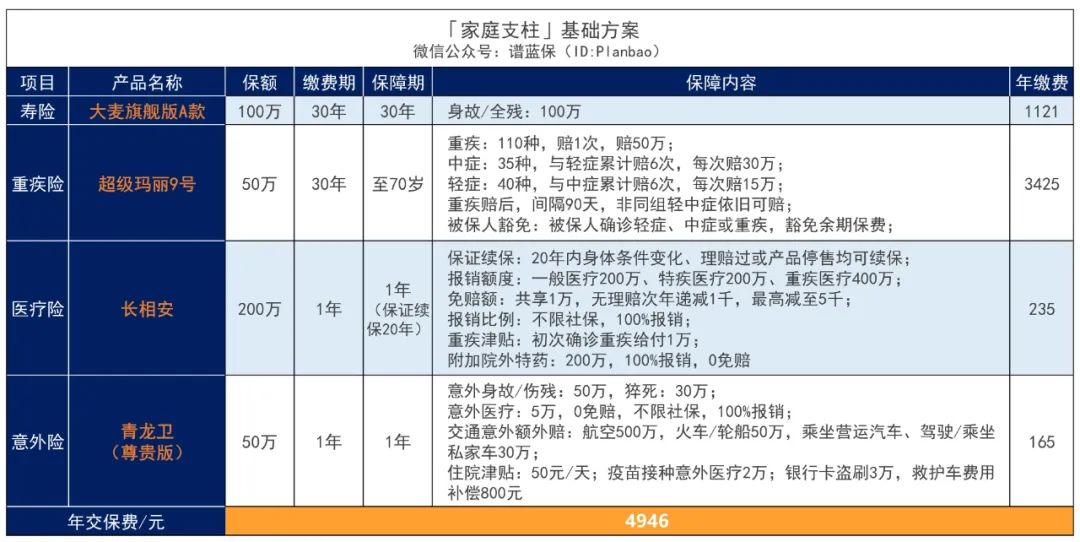

每个人的情况都不相同,番茄姐无法在此一一作出相应的方案,这里选择了30岁男性为例子,给大家示范看看不同预算下应该如何搭建自己的保障体系。

定寿、医疗险、意外险可调整的空间不大,保费也不会太贵,因此无论何种预算范围,只要满足自身需求即可。

重疾险优先考虑保额,保证保额充足,可以覆盖大病期间的收入损失;预算有限时,保障期限可以选择定期的,先保障当下,等以后预算充足了,再进行加保。

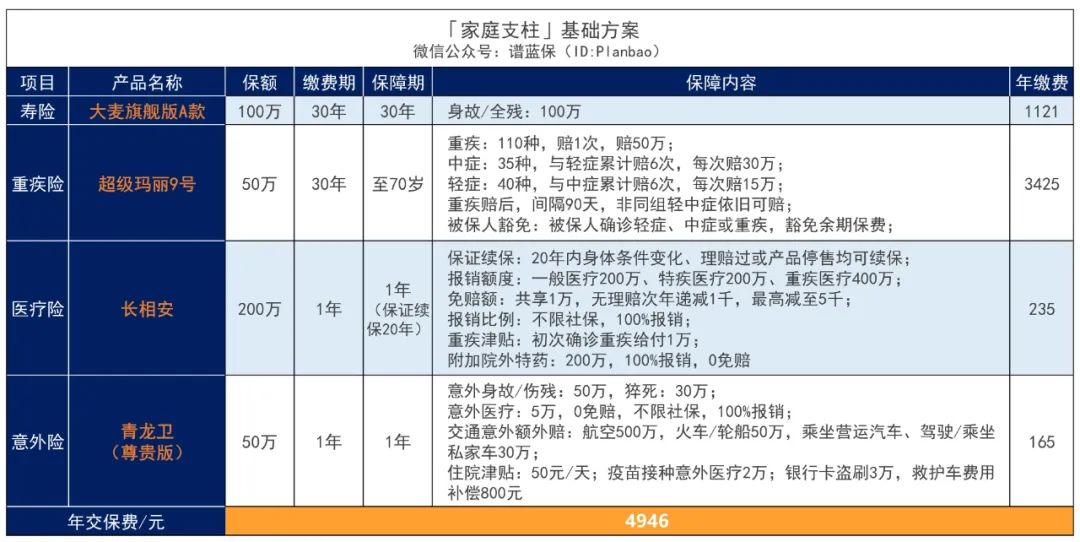

以上方案每年保费4946元,月均保费仅412.17元。

预算稍微宽松些的话,可以把重疾险的保障期延长至保终身,覆盖发病率更高的老年阶段,满足时间维度上的充足保障;

同时还可以附加一些额外保障,比如重疾二次赔、60岁前额外赔,赔付力度更多,留出更多的安全余量。

以上方案每年保费8576元,月均保费约714.67元。

在预算充裕的情况下,我们可以追求更高维度的充足保障:

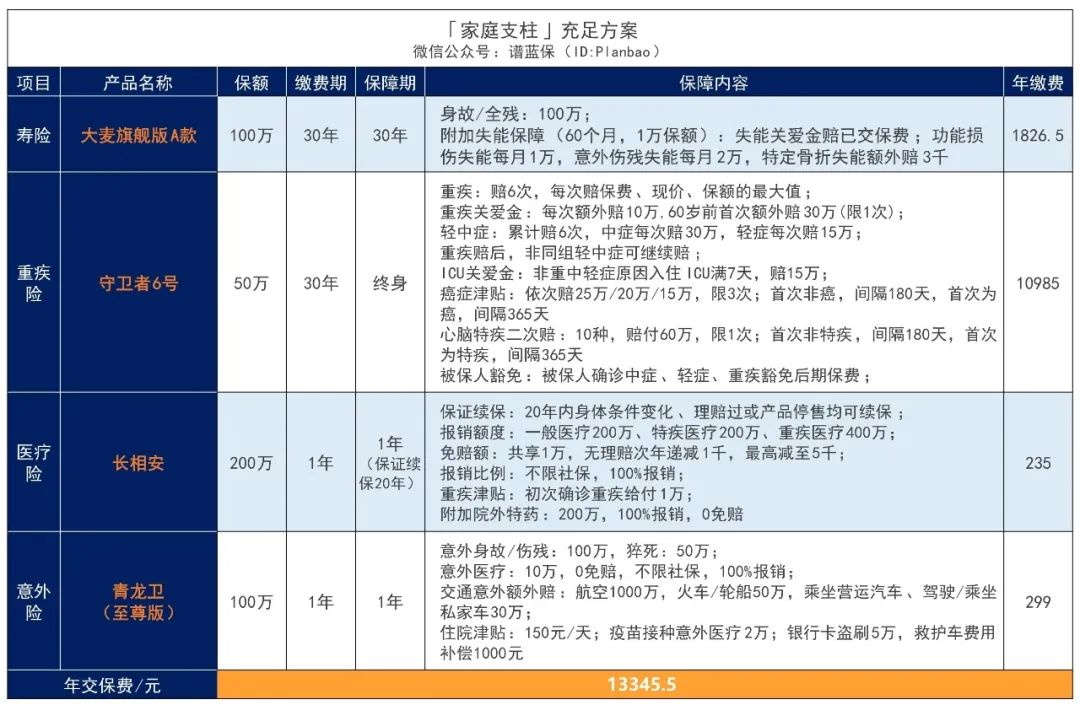

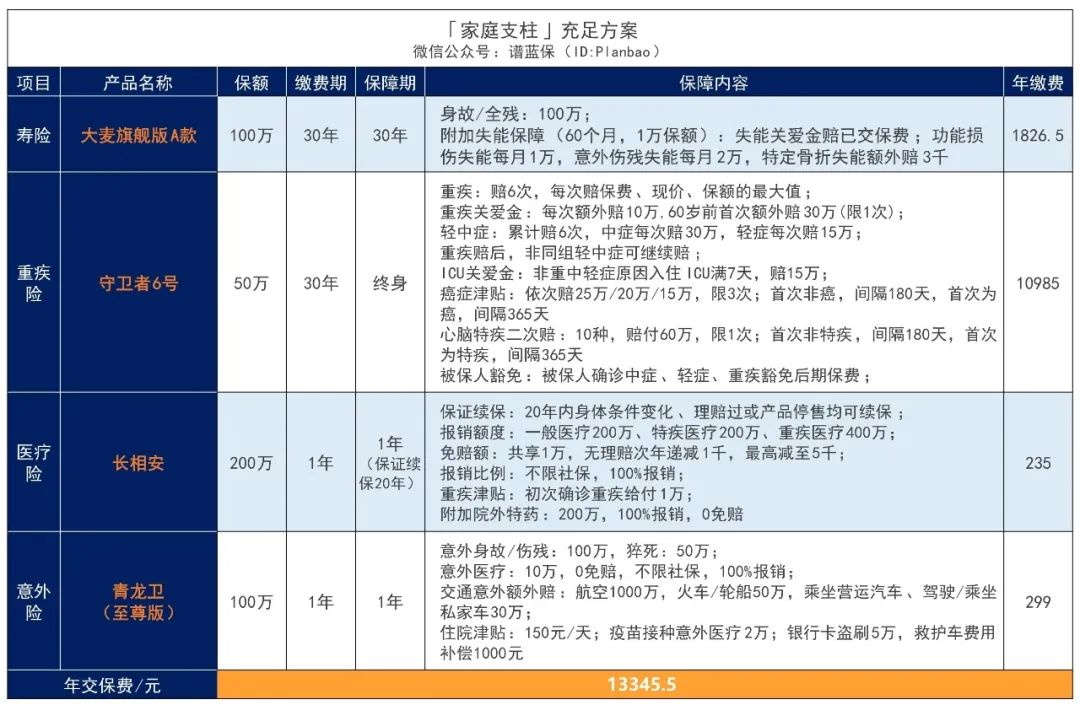

定寿增加失能保障、重疾险换为多次赔付+高发疾病额外保障、意外险提高保额。

一人失能、全家失衡,失能与身故一样都是极端风险,在有条件的情况,尽量把失能风险也转移出去;

挑选多次赔付重疾时,优先选择不分组多次赔付的产品,提高赔付概率;同时可以附加上特定重疾(比如恶性肿瘤二次赔、心脑血管二次赔),达到高发重疾多次赔付的效果。

以上方案每年保费13345.5元,月均保费约1112.13元。

当然,番茄姐只是告诉大家一些配置的方法而已,根据以上的思路去配置,大方向不会错。

但想要定制出最适合自己、性价比高的方案,还要根据每个人的实际情况去调整。

尤其是寿险、重疾险保额的量化,要涉及到各项费用的通胀、复利滚存的投资效率、贴现率……

而要把整个家庭的保费支出控制在可承受的合理范围内的话,还要看家庭的财务数据。

要做到科学、准确的量化出每个人的保障需求,要经过以上专业的计算,实际操作的时候,大家完全可以交给专业的理财师去做,番茄姐只是告诉大家原理。自己清楚是怎么配置的,起码不会被坑骗。

想给自己和家人落实保障,却无从下手的朋友,可以扫描下方二维码,免费的一对一保障规划服务,理财师了解清楚你的需求后,会根据你的家庭实际情况,量身定制出三个不同预算下的方案给你参考。